Значение ипотеки как драйвера роста розничного кредитования с началом нынешнего года, похоже, себя исчерпало.

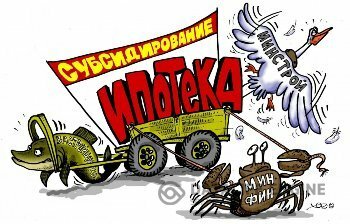

Значение ипотеки как драйвера роста розничного кредитования с началом нынешнего года, похоже, себя исчерпало.Бурный рост ипотеки в прошлом году во многом был обязан программе господдержки. Окончательная статистика появится чуть позже, но уже сейчас известно, что выделенные на эти цели бюджетные средства были использованы по максимуму, с помощью программы было профинансировано около 40% всех выданных ипотечных кредитов.

Однако эта программа - важный, но не единственный фактор приоритетного роста ипотеки в ушедшем году. Другим серьезным драйвером стало весьма специфическое размораживание спроса на ипотеку. Представители среднего класса, накопившие средства для первоначального взноса еще до девальвационного шока в конце 2014-го, к 2016 году осознали новые реалии и снизили свои требования к классу жилья: со средней категории и бизнес-сегмента, на которые рассчитывали изначально, переориентировались на экономкласс. Динамика продаж такого жилья (для Москвы это новые районы за МКАД) эту тенденцию четко подтверждает.

Но потенциал этого спроса практически выбран. Еще квартал, максимум два, и этот драйвер исчерпает себя. К концу прошлого года дельта между ставкой по государственной программе и ставками по собственным банковским программам составляла менее 1 п. п. (ставки составляли 12,5% и чуть выше 13% соответственно) против 2 - 3 п. п. в начале года. Банки развернули серьезную конкуренцию по ставкам, снижая их даже быстрее, чем снижалась ключевая ставка. Если рассматривать госпрограмму как стимул к развитию ипотеки, то разница между "программными" и "обычными" ставками должна составлять 2 - 3 п. п.

Из других видов розничного кредитования более высокими темпами росло и, скорее всего, будет расти карточное кредитование - это естественный инструмент поддержки стагнирующих доходов населения. А вот автокредитование никак не нащупает "дно". Хотя если бы в этом сегменте произошел разворот в сторону кредитования подержанных автомобилей экономкласса, это стало бы полем непаханым для развития.

В принципе же в данной ситуации рассматривать потребительское кредитование в качестве значимого инструмента стимулирования экономического роста не приходится. Эффект прошлого кредитного бума оказался в значительной степени нивелирован, поскольку заемные средства использовались в основном для покупки импортных товаров. Сейчас многие из долларовых производств работают в России, тот же автопром, к примеру. Но доходы населения слишком низки для очередного бума. К тому же бурный рост розничного кредитования на фоне снижающейся маржи был бы небезопасен и для банков.

Если же все-таки рассматривать розничное кредитование как потенциальный инструмент возрождения экономики, то присмотреться стоило бы как раз к ипотеке. Этот сегмент оказывает поддержку строительному сектору, который в свою очередь транслирует эффект на смежные отрасли, работающие на внутренний спрос.

Апрель 2017 г.